Sebelum membahas lebih jauh, perlu kiranya pengenalan apa itu RUIS. Emiten

ini bernama lengkap PT Radiant Utama Interinsco Tbk. Lahir sudah cukup lama

sejak tahun 1975. Pertama kali emiten ini bergerak dibidang Pengujian Tidak

Merusak(non destructive testing). Kemudian berkembang terus terutama semenjak

didirikannya PT Summa Prakarsa Corporation pada tahun 1979, yg menberikan

layanan jasa pemiliharaan lepas pantai. Yang terakhir ini nantinya dikenal sbg

Supraco dan menjadi salah satu tulang punggung RUIS sampai saat ini.

Lebih jauh, RUIS mendaftarkan sahamnya di BEI sejak 2006 dan sampai saat

ini usahanya terutama pada bidang:

- Jasa explorasi migas

- Jasa Transportasi/Shipping

- Jasa explorasi lepas pantai

- Jasa tehnik dan konsultasi pembangkit listrik

- Jasa pertambangan

Jadi melihat daftar di atas, scope kerja RUIS cukup luas dan sebenarnya

sarat dgn penguasaan teknologi.

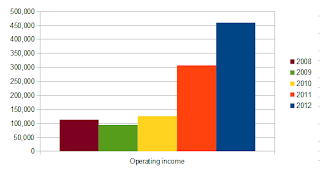

Untuk melihat performa, berikut ditampilkan grafik pendapatan, op income,

dan net income sejak tahun 2007.

Kalo diperhatikan di chart revenue dan op income di atas, nampak growth

dari pendapatan dan op income dari RUIS terbilang pelan sampai tahun 2011, dan

terjadi kenaikan drastis pada tahun 2012. Hal ini disebabkan oleh masuknya

setidaknya 5 kontrak kerja sama besar di tahun 2012 di area jasa explorasi dan

jasa explorasi lepas pantai yg melibatkan Exxon Mobile, Vico, Total, dan

Pertamina. Rata2 kontrak2 tersebut berjalan hingga 2014 dan 2015. Sehingga

kiranya di 2013 masih akan dinikmati penjualan dan operating profit yg lumayan

untuk perkembangan RUIS. Untuk investasi 5 tahun ke depan, tentunya kita akan

mengharapkan adanya kontrak-kontrak baru yg menjamin masa depan RUIS selepas

2015. Resiko yg terkait tentunya adalah masa depan minyak dan pertambangan di

Indonesia sendiri yg nampaknya sedang mengalami kegalauan akhir2 ini.

Khusus untuk Net Income, grafiknya nampak tidak sync sampai 2011 yaitu

terus menerus terjadi penurunan sementara op income harusnya stabil. Jika anda

menelisik lebih dalam, maka akan terlihat adanya beban keuangan yg membesar

sampai 2011 dan rugi2 kurs. Beban keuangan ini nampaknya adalah masalah lama yg

membelit emiten satu ini. Nanti di table key ratio akan terlihat long term debt

ratio yg tinggi, walau trend mulai bergerak menurun.

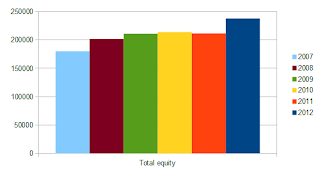

Grafik asset dan ekuiti ditampilkan berikut ini.

Nampak pada grafik di atas, asset bertumbuh dari tahun ke tahun. Hal in

wajar mengingat spending dari Capex yg dikeluarkan RUIS. Demikian halnya dengan

equity yg bergerak lambat, tak lain dan tak bukan adalah karena slow increase di

laba bersih yg membuat lambatnya pertumbuhan ekuiti.

Sekarang mari kita lihat hasil terbaru dari semester 1 tahun 2013

| Growth | YoY |

| Equity Growth | 15.66% |

| EPS Growth | 69.27% |

| Revenue Growth | 26.34% |

| Cash Growth | 33.91% |

Nampak empat bilangan utama pertumbuhan terlihat positif. Secara keluruhan

table pertumbuhan dari tahun ke tahun saya tampilkan sebagai berikut.

| Growth | 2013(est) | 2012 | 2011 | 2010 | 2009 | 2008 | Average up to 2012 | Average up to 2013 |

| Equity Growth | 9.71% | 12.31% | -1.00% | 1.42% | 4.69% | 4.35% | 5.43% | |

| EPS Growth | 95.96% | 792.42% | -75.18% | -29.17% | 0.00% | 172.02% | 156.81% | |

| Revenue Growth | 7.28% | 37.67% | 11.05% | 1.02% | -11.96% | 9.44% | 9.01% | |

| Cash Growth | 85.88% | -3.07% | 1.48% | -2.28% | -25.62% | -7.37% | 11.28% |

Sedangkan bilangan ratio penting yg merupakan indicator kekuatan fundamen

dari RUIS saya tampilkan berikut ini.

| Key Ratios | 2013(mrq) | 2012 | 2011 | 2010 | 2009 | 2008 | Average up to 2012 | Average up to 2013 |

| Op Profit Margin | 8.86% | 7.95% | 5.13% | 4.26% | 5.29% | 5.08% | 5.54% | 6.09% |

| Net Profit Margin | 3.31% | 1.82% | 0.34% | 1.22% | 1.79% | 2.55% | 1.55% | 1.84% |

| Return on Asset | 2.32% | 2.48% | 0.41% | 2.16% | 3.30% | 4.86% | 2.64% | 2.59% |

| Retun on Equity | 10.91% | 12.25% | 1.89% | 5.99% | 8.82% | 14.92% | 8.78% | 9.13% |

| Return on Capital | 6.23% | 6.43% | 0.86% | 1.12% | 2.45% | 5.28% | 3.23% | 3.73% |

| Current Ratio | 111.98% | 107.84% | 109.94% | 149.17% | 207.31% | 198.47% | 154.55% | 147.45% |

| Quick Ratio(Acid Test) | 1.11 | 1.07 | 1.08 | 1.46 | 2.05 | 1.97 | 1.53 | 1.46 |

| Long Debt to Equity | 75.05% | 90.71% | 120.29% | 50.00% | 81.28% | 95.63% | 87.58% | 85.49% |

Nampak sejak tahun 2012 terjadi perbaikan profit margin dari RUIS yg

menunjukan perbaikan manajemen biaya dari RUIS. Dan seperti disebutkan di muka,

long term debt ratio masih merupakann concern emiten ini.

Memasuki masalah valuasi, agak berat mengingat pertumbuhan emiten ini yg

mixed. Untuk EPS 2013, annualized berdasar hasil semester 1 ada di kisaran 73.8

sementara konsensus ada di 93.7. Saya memilih menggunakan annualized sebagai

basis valuasi.

Long term growth cukup puzzling, walau EPS growth tinggi tapi ekuiti masih

pelan. Saya mengambil angka 10% dengan harapan masih ada kelangsungan kontrak

baru selepas 2015, sehingga angka ini bisa dianggap konservatif.

PER 5 th terakhir, terendah ada di 7.6 dan tertinggi di 52.2. Sehingga

median ada di 30. Saya memilih angka 17 sebagai acuan konservatif.

Dengan mengesampingkan deviden, hitungan arus kas terdiskon adalah

sbb:

| EPS n+1 | 81 |

| EPS n+2 | 89 |

| EPS n+3 | 98 |

| EPS n+4 | 108 |

| EPS n+5 | 119 |

| Total EPS 5 Tahun | 496 |

| Deviden Pay(Average 5yrs) | 0.00% |

| Harga Thn ke-5 | 2,021 |

| Risk Premium + Risk Free Rate% | 15% |

| Harga Thn ke 5 (+ Deviden) | 2,021 |

| Harga Wajar Thn n+4 | 1,760 |

| Harga Wajar Thn n+3 | 1,533 |

| Harga Wajar Thn n+2 | 1,335 |

| Harga Wajar Thn n+1 | 1,163 |

| Harga Wajar Thn n | 1,013 |

| V/P | 3.97 |

| Valuasi | RUIS |

| Harga Terakhir | 255 |

| DCF Value | 1,013 |

| Diskon DCF % | 75% |

Nampak harga saat ini cukup jauh di bawah fair value-nya.

Dengan rumus graham, harga saat ini adalah:

| Graham Value | 1,139 |

| Diskon Graham % | 78% |

Juga sepakat terdiskon dikisaran 75-78% dari fair value-nya.

Analisa PEG, menunjukkan

| PEG | 0.35 |

| Arti Rasio PEG | MURAH |

RUIS masih murah dgn potensi upside yg ada.

Anyway walau murah, silahkan diperhatikan fakta2 fundamental yg disebutkan

di depan karena harga tidak senantiasa bergerak mengikuti murah tidaknya sebuah

valuasi, tapi mengikuti pula growth dan fundamental dari emiten

bersangkutan.